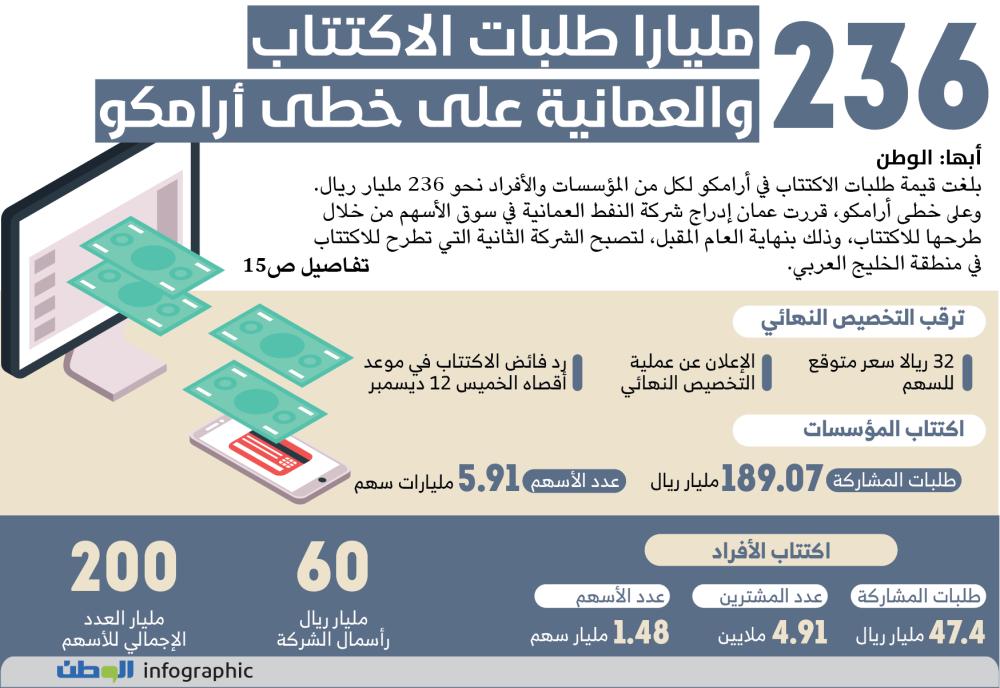

وانتهت فترة عملية بناء سجل الأوامر، أمس، بحلول الساعة 17:00 مساء، وكشفت شركة سامبا كابيتال، والأهلي كابيتال، وإتش إس بي سي العربية السعودية، بصفتهم المستشارين الماليين والمنسقين الرئيسيين، عن نتائج الإقبال لشريحة المؤسسات للأيام الـ17 الأولى من طرح أرامكو. وقالت هذه الشركات إن قيمة طلبات المشاركة بلغت 189.07 مليار ريال، من خلال الاكتتاب في 5.91 مليارات سهم.

ترقب التخصيص النهائي

فيما تشير التوقعات إلى أن تسعير سهم أرامكو يمكن أن يكون 32 ريالا، يترقب المكتتبون في الشركة الإعلان عن السعر النهائي للسهم اليوم، كما سيتم الإعلان عن عملية التخصيص النهائي، ورد فائض الاكتتاب في موعد أقصاه الخميس الموافق 12 ديسمبر من الشهر ذاته.وانتهى اكتتاب شريحة الأفراد في أسهم أرامكو، الخميس الماضي، وسجلت طلبات الأفراد النهائية في طرح أرامكو 47.4 مليار ريال، بإجمالي عدد مشتركين بلغ 4.91 ملايين مشترك، من خلال الاكتتاب في 1.48 مليار سهم. وأعلنت أرامكو عن حجم الطرح العام الأولي لجزء من أسهمها، في حدود 1.5 % من إجمالي أسهم الشركة منها 0.5 % للمستثمرين الأفراد. ويبلغ رأسمال الشركة 60 مليار ريال، ويبلغ عدد الأسهم 200 مليار سهم.

شركة النفط العمانية على خطى أرامكو

قررت عمان إدراج شركة النفط العماية في سوق الأسهم من خلال طرحها للاكتتاب وذلك بنهاية العام المقبل وفقا لما ذكره وزير النفط العماني محمد الرمحي، أمس. وأضاف الرمحي أن شركة النفط العمانية المملوكة تتوقع إدراج ما بين 20 و25 % في طرح عام أولي. كما قال الرمحي، إنه من المأمول تمديد اتفاق أوبك+ لخفض الإنتاج.

وإذا مضى الإدراج قدما، فإن شركة النفط العمانية ستكون ثاني شركة نفط وطنية تدرج في منطقة الخليج بعد الإدراج المزمع لشركة أرامكو السعودية في وقت لاحق من الشهر الجاري. وقال، إن سلطنة عمان تخطط لاستثمار أكثر من 20 مليار دولار في عمليات المصب في السنوات الخمس المقبلة.